आयकर गणना 2023-24

सन 2023-24 या आर्थिक वर्षाच्या उत्पन्नावर देय असणान्या आयकर वसूल करण्याच्या संदर्भात खालील प्रमाणे माहिती उपलब्ध आहे.

आयकर गणना 2023-24 उत्पन्नाचा तपशील

यामध्ये खालील बाबींचा समावेश असेल.

- यामध्ये माहे मार्च 2023 ते फेब्रुवारी 2024 या कालावधीत मिळणारे एकूण उत्पन्न

- माहे एप्रिल 2023 ते मार्च 2024 या कालातीत मिळालेले / मिळणारे साप्ताहीक सुट्टी, वैद्यकीय प्रतीपूर्ती,

- रजेचे रोखीकरणाद्वारे मिळालेले उत्पन्न

- ठराविक मुदतीसाठी गुंतविलेल्या रकमेवर मिळालेले व्याज

- इतर मागाने मिळालेले सर्व उत्पन्न

आयकर गणना 2023-24 आयकर दर

60 वर्षांपेक्षा कमी वयाच्या व्यक्तींसाठी

New Tax Regime मध्ये फक्त 80CCD2 (NPS) अंतर्गत फायदा मिळेल, इतर गुंतवणुकीवर मिळणार नाही.

| Old Tax Regime | Old Tax Regime | New Tax Regime u/s 115BAC | New Tax Regime |

|---|---|---|---|

| Income Tax Slab | Tax Rate | Income Tax Slab | Tax Rate |

| रुपये 2,50,000 पर्यंत | Nil | रुपये 3,00,000 पर्यंत | Nil |

| रुपये 2,50,001 ते रुपये 5,00,000 | 5% | रुपये 3,00,001 ते रुपये 6,00,000 | 5% |

| रुपये 5,00,001 ते रुपये 7,50,000 | 20% | रुपये 6,00,001 ते रुपये 9,00,000 | 10% |

| रुपये 7,50,001 ते रुपये 10,00,000 | 20% | रुपये 9,00,001 ते रुपये 12,00,000 | 15% |

| रुपये 10,00,001 ते रुपये 12,50,000 | 30% | रुपये 12,00,001 ते रुपये 15,00,000 | 20% |

| रुपये 12,50,001 ते रुपये 15,00,000 | 30% | रुपये 15,00,000 वरील | 30% |

| रुपये 15,00,000 वरील | 30% |

Standard Deduction आयकर गणना 2023-24

नोकरदार व्यक्तीना Old New या दोन्ही Tax Scheme मध्ये रु. 50,000/- प्रमाणित वजावट मिळेल.

Old Tax Scheme

सन 2023-24 साठी नमूद खालील आयकर वजावटीचा फायदा फक्त Old Tax Scheme साठी ग्राह्य धरण्यात येईल, या गुंतवणूकीचा फायदा New Tax Scheme साठी मिळणार नाही.

सन 2023-24 साठी स्वास्थ्य व शैक्षणिक सेस् देय आयकरावर 4% आहे.

कलम 87 अ

1) Old Scheme प्रमाणे करदात्याचे एकूण करपात्र उत्पन्न 5.00.000 पर्यंत करमुक्त होईल ज्या व्यक्तींचे करपात्र उत्पन्न (Taxable Income) 5,00,000 पेक्षा जास्त असेल त्यांना 2.50.000 पासून आयकर आकारण्यात येईल,

2) New Scheme प्रमाणे करदात्याचे एकूण करपात्र उत्पन्न 2,00,000 पर्यंत करमुक्त होईल ज्या याक्तीचे करपात्र उत्पन्न (Taxable Income) 2,00,000 पेक्षा जास्त असेल त्याना 3,00,000 पासून आयकर आकारण्यात येईल. त्याचप्रमाणे रु. 7,27,778 पर्वत Marginal Relief चा फायदा मिळेल.

आयकर गणना 2023-24 आयकर कलमानुसार मिळणा-या वजावटी

1] गृह कर्ज (Housing Loan कलम 24 B) गृहकर्जावरील व्याजाची कमाल रक्कम मर्यादा 2.00.000/-रु.आहे.

2] आयकर कलम 80 c a) G.P.F. b) LLC. c) PP.E. d) P.Ll. e) सुकन्या समृद्धी योजना, g) म्युच्यूल फंड, Housing Loan Principal (गृहकर्ज मुद्दल), ⅰ) ट्युशन फी, वरील सर्वांमधील एकत्रित गुंतवणूक जास्तीत जास्त 1,50,000/- रू. ग्राह्य धरण्यात येईल.

3] आयकर कलम 80 सीसीडी 1 बी नमूद आयकर कलमानुसार करदात्यास राष्ट्रीय पेन्शन योजनेअंर्तगत NPS (National Pension Scheme) रूपये 50,000/- इतकी अतिरिक्त सूट मिळेल.

(National Pension Scheme)

4] आयकर कलम 80 डी वैद्यकीय विम्याच्या (Mediclaim Insurance Premium) याची रक्कम कमाल मर्यादा रुपये 25.000/- इतकी आहे. (Rs.5,000/-for Preventive Health Check Up).

(60 वर्षावरील आई-वडीलाचा वैद्यकीय विमा घेतल्यास रु. 50000/- अतिरिक्त ची सूट मिळेल.दोनही मिळून 25.000-50,000 75,000 ची सूट मिळेल.)

5] आयकर कलम 80 डी डी करदात्यावर अपलंबून असलेल्या अंध मुकबधीर व्यक्तीवर केलेला वैद्यकीय खर्च, अपगांसाठी विमा कंपनीच्या जीवन योजनेत गुंतविलेली रक्कम, तसेच L.I.C. UTI IRDA मान्यता प्राप्त असणाऱ्या विमा कंपनी मधील गुंतवणूक ग्राह्य धरण्यात येईल. उदा, अपंगत्व 10% वरील खर्चासाठी रु.75.000/- आणि 80% वरील खर्चासाठी रु.1.25.000/- वजावट आहे.

6 आयकर कलम 80 U करदाता स्वतः अपंग असेल तर त्यासाठी येणारा वैद्यकीय खर्च, उदा. अपंगत्व 40% वरील खर्चासाठी रु. 25,000/- आणि 80% वरील खचौरराठी रु.1,25,000/- वजावट आहे

7) आयकर फलम 80 डी डी बी नमूद आयकर कलग अंतर्गत एडस, कॅन्सर, रिनल फेल्युअर इ. आजारांबर वैद्यकीय उपचार घेतले असल्यास आयकर सूट मिळेल, करदाता व त्यावर अवलंबून असलेली व्यक्ती 60 वर्षाखालील असल्यास रु.410,000/- तसेच 60 वर्षावरील अवलंबून असलेल्या आई-वडीलांवर उपचार केले असल्यास 1,00,000/- इतकी सुट मिळेल.

8) आयकर कलम ४० इ करदात्याच्या स्वतःच्या उच्च शिक्षणावरील कर्जाचे व्याज तसेच अवलंबून असणाऱ्या मुला/मुलीच्या उच्च शिक्षणासाठी घेतलेल्या कर्जावरील व्याज सूट असून त्यास कोणतीही मर्यादा नाही.

(सदर कर्जावरील व्याजाची सूट कर्ज घेतल्यापासून जास्तीत जास्त ८ वर्षांसाठी घेता येईल)

9] आयकर कलम 80 इ इ बी इलेक्ट्रीक वाहनाच्या कर्जावरील व्याजासाठी रु 1,50,000/- पर्यंत सूट मिळेल

10] आयकर कलम 60 जी नमुद आयकर कलमानुसार देणगी दिली असल्यास सदर देणगी, तसेच पादतीवर आयकर कायदा कलम ४० जी अन्वये सूट आहे असे नमुद असल्यास आयकरामध्ये सूट मिळेल. (रु. 2,000/- वरील रक्कम ही धनादेशाद्वारे (चेक), D.D. BIG.S आवश्यक, अन्यथा सूट मिळणार नाही)

(100% देणगी – पीएम रिलीफ फंड, राष्ट्रीय निधी, स्वच्छ भारत कोष, स्वच्छ गंगा निधी)

(50% देणगी – कोणतीही धर्मादाय/धार्मिक संस्था, पंतप्रधान दुष्काळ निवारण निधी)

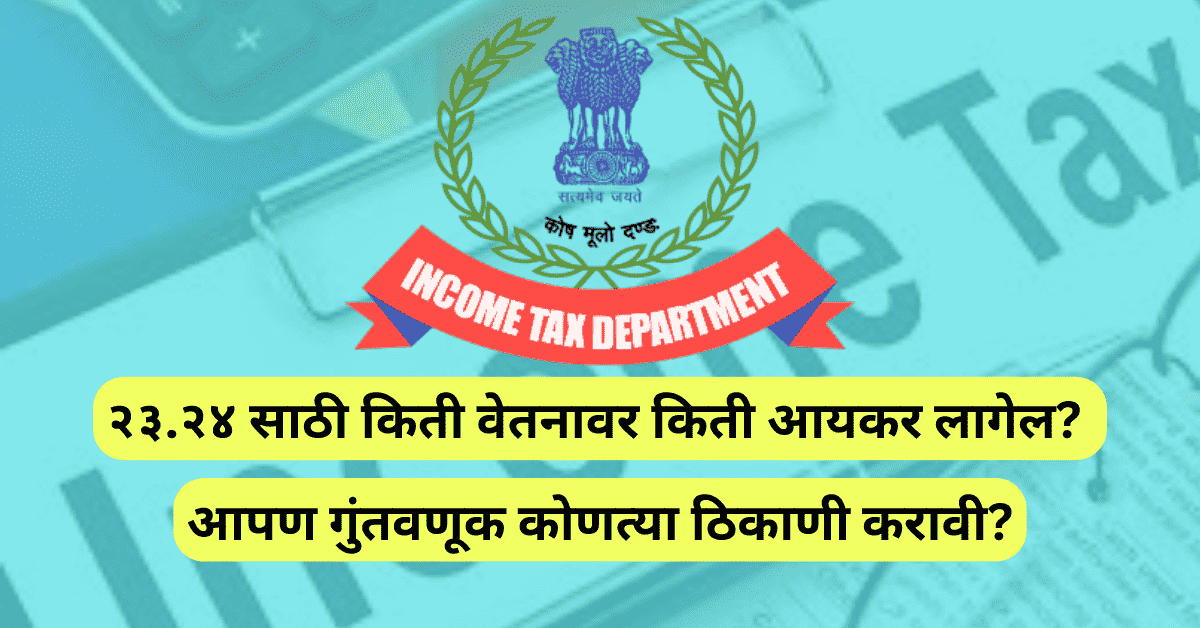

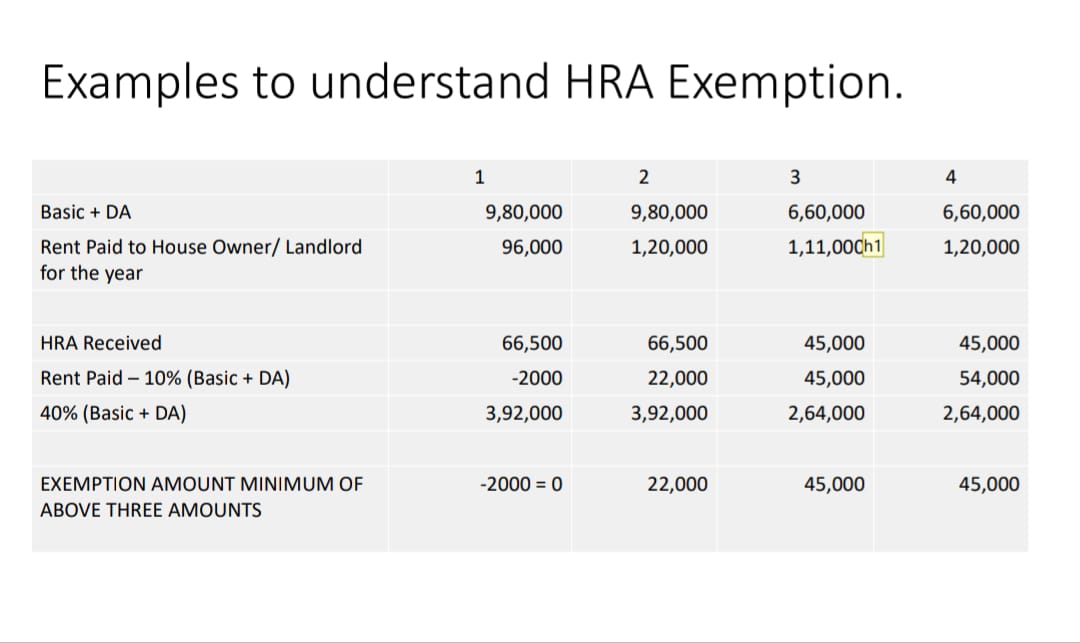

11] घरभाडे भत्ता : आयकर गणना 2023-24 साठी देय आयकर असणाऱ्या करदात्यांना खालीलप्रमाणे उत्पन्नात वजावट मिळेल.

a) प्रत्यक्षात मिळालेले घरभाडे भत्ता

b) प्रत्यक्षात अदा केलेली घरभाडे भत्ता वजा वेतनाच्या 10% रक्कम (वेतन व महागाई भत्ता मिळून)

c) मिळालेल्या वेतनाची 40%, किंवा 50% रक्कम (वेतन व महागाई भत्ता मिळून) यापैकी जी रक्कम कमी असेल ती रक्कम आयकरामध्ये वजावट होईल.

[कलम.10 (13A) आणि नियम 2A घर भाडे भत्ता (HRA)]

• घरभाडे करारपत्र 100/- रु. स्टॅम्पवरती आवश्यक आहे.

अधिक माहिती या उदाहरणाद्वारे समजून घेऊया.

आपण ही माहिती वाचली का? पर्सनल लोन माहिती!

आपण ही माहिती वाचली का? पर्सनल लोन माहिती!

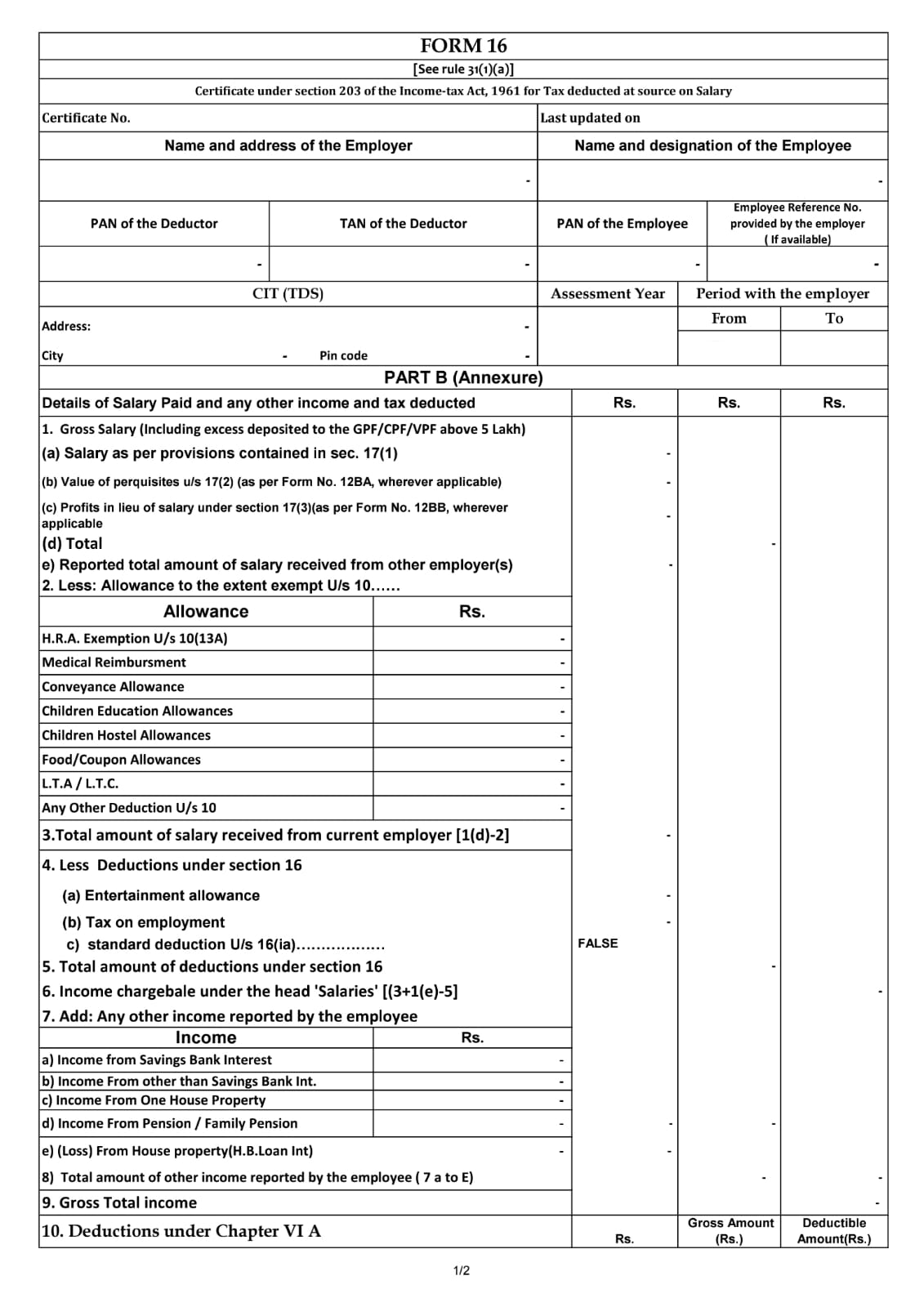

फॉर्म नंबर १६ आयकर गणना 2023-24